У разі звільнення працівнику мають нарахувати компенсацію за невикористані дні щорічної відпустки (ч. 1 ст. 83 КЗпП). Остаточні розрахунки з працівником роботодавець має здійснити у день звільнення, а якщо працівник у цей день не працював, то не пізніше ніж наступного дня після пред'явлення ним вимоги про розрахунок (ст. 116 КЗпП).

Без звільнення не можна повністю компенсувати дні невикористаної відпустки без звільнення працівника не можна (ст. 2 Закону України від 15.11.1996 № 504/96-ВР «Про відпустки»; далі — Закон про відпустки).

За бажанням працівника частина щорічної відпустки замінюється грошовою компенсацією. При цьому тривалість наданої працівникові щорічної та додаткових відпусток не повинна бути менше ніж 24 календарних дні (ст. 24 Закону про відпустки).

У разі смерті працівника грошова компенсація за не використані ним дні щорічних відпусток, а також додаткової відпустки працівникам, які мають дітей або повнолітню дитину - особу з інвалідністю з дитинства підгрупи А I групи, що не була одержана за життя, виплачується членам сім’ї такого працівника, а у разі їх відсутності - входить до складу спадщини (ст. 24 Закону про відпустки).

Компенсувати невикористану відпустку без звільнення грошима можна лише щорічну відпустку (основну і додаткову). Компенсацію не передбачено а соціальну додаткову відпустку на дітей, якщо працівниця продовжує працювати.

Сумісники теж мають право на компенсацію за невикористану відпустку

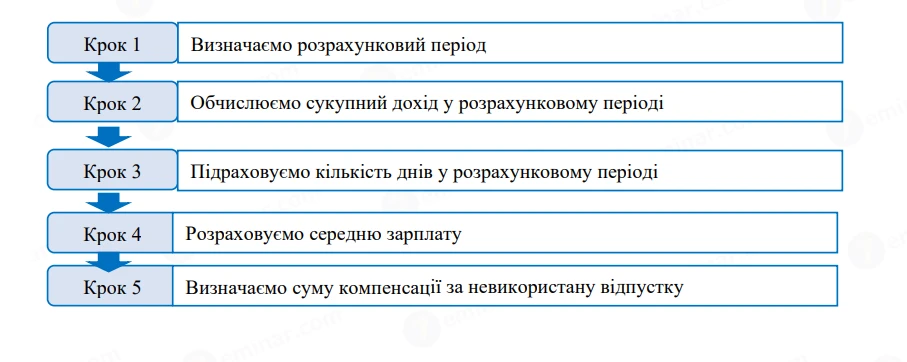

Алгоритм розрахунку компенсації за невикористану відпустку

Оформлення виплати компенсації за відпустку

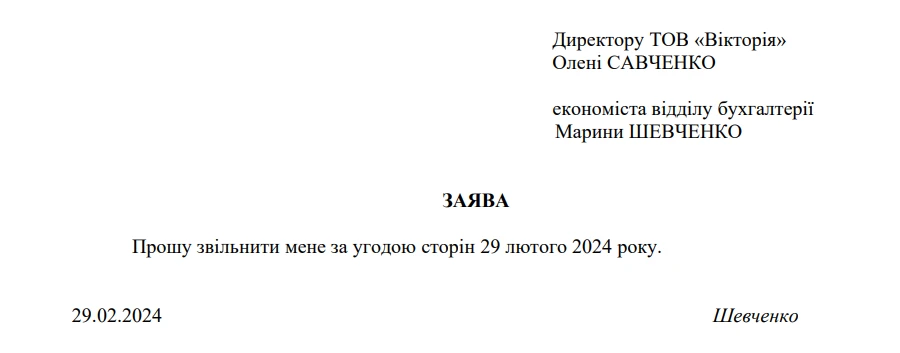

Зразок Заяви про звільнення за угодою сторін

Завантажуйте шаблон та зразок Заява про звільнення за угодою сторін

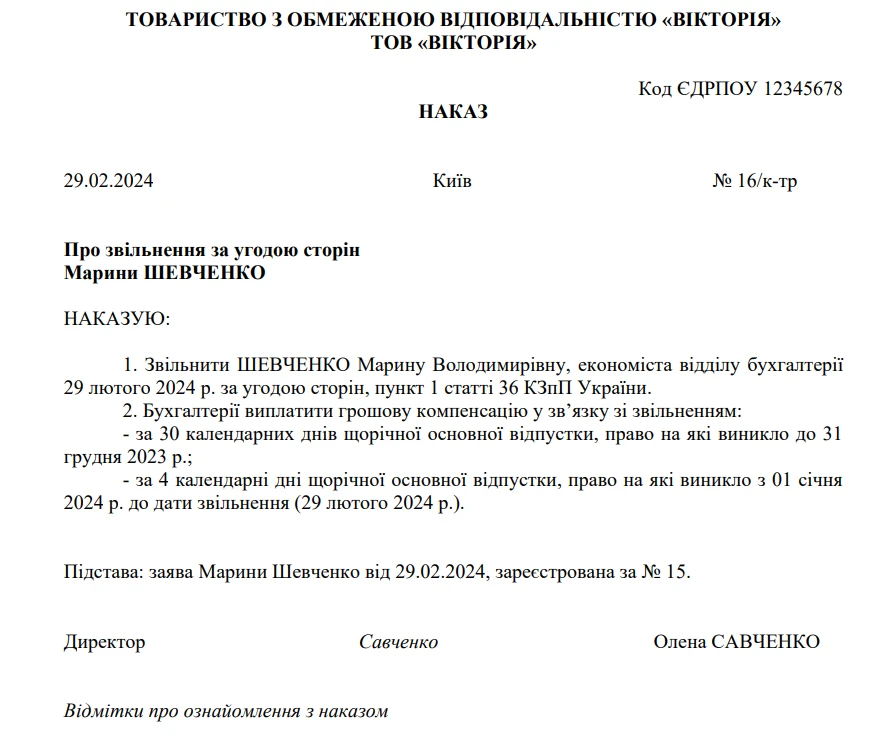

Зразок Наказу про звільнення за угодою сторін у 2024 році з виплатою грошової компенсації

Завантажуйте шаблон та зразок Наказ про звільнення за угодою сторін у 2024 році з виплатою грошової компенсації

Крім того, у нагоді стануть такі зразки та шаблони:

- Наказ про виплату компенсації за невикористану щорічну основну відпустку директору КНП (без звільнення)

- Заява про надання щорічної основної відпустки та виплати компенсації за невикористану щорічну основну відпустку (без звільнення)

- Довідка про виплату компенсації при звільненні за соціальну відпустку на дітей

- Наказ про внесення змін до Положення про відпустки, щодо питання розрахунку компенсації за невикористані дні відпусток

- Наказ про звільнення з виплатою компенсації за основну і додаткову відпустки

- Наказ про звільнення з виплатою компенсації за додаткову соціальну відпустку на дітей

- Заява про компенсацію щорічної відпустки при мобілізації працівника у 2024

- Наказ про виплату грошової компенсації за невикористані дні щорічної основної відпустки через призов на військову службу під час мобілізації у 2024 році

Компенсація за невикористану відпустку: нові правила визначення за Порядком №100

8 вересня 2023 року Уряд затвердив постанову №957, якою були внесені зміни до Порядку обчислення середньої зарплати за № 100 (далі — Порядок №100). Зміни діють з 12 вересня 2023 року. і стосується нових правил визначення середньої зарплати для компенсації за невикористану відпустку.

Про нові правила визначення розрахункового періоду для виплати компенсації розповідає головна редакторка Олена Афоніна.

Розглянемо практичні кейси із нарахування компенсації у 2024 році

Визначення розрахункового періоду при нарахуванні компенсації за невикористану відпустку

Працівник звільняється 26.03.2024 року. Він був прийнятий на роботу 14.10.2021. У нього є дні невикористаної відпустки:

- за перший робочий рік (14.10.2021-13.10.2022) – 4 к. дні;

- за другий робочий рік (14.10.2022-13.10.2023) – 3 к. дні;

- за третій робочий рік (14.10.2023-13.10.2024) – 5 к. днів за період 2023 року та 6 к. дні за період 2024 року.

Правило 1. У загальному випадку обчислення середньої заробітної плати для оплати відпусток та нарахування компенсації за дні невикористаних відпусток проводиться виходячи з виплат за останні 12 календарних місяців роботи, що передують місяцю виплати компенсації за невикористані відпустки (абз. 1 п. 2 Порядку №100).

Правило 2. З 12.09.2023 р. внесені зміни до п. 2 Порядку №100, зокрема додано новий абз. 2:

Обчислення середньої заробітної плати для виплати компенсації за невикористані відпустки, на

які працівник набув право до 31 грудня 2023 р., проводиться виходячи з виплат, нарахованих у 2023 році.

Тобто при нарахуванні компенсації за дні невикористаних відпусток, які накопичились за періоди до 31 грудня 2023 року, середньоденна заробітна плата визначається на підставі виплат за 2023 рік, що впливає на особливий порядок визначення розрахункового періоду.

Лист Мінекономіки від 03.10.2023 №4707-05/53176-07:

… у разі звільнення працівника після 01.02.2024 обчислення середньої заробітної плати для виплати компенсації за невикористані відпустки, на які працівник набув право до 31.12.2023, здійснюється з урахуванням абзацу другого пункту 2 Порядку № 100 в розрахунковому періоді з 01.01.2023 по 31.12.2023, а за невикористані відпустки, на які працівник набув право після 31.12.2023, — відповідно до абзацу першого пункту 2 Порядку № 100 в розрахунковому періоді з 01.02.2023 по 31.01.2024».

Отже при звільненні у лютому 2024 року (та наступних місяцях) сума компенсації має обчислюватися за різними показниками середньоденної заробітної плати:

1) щодо відпусток, невикористаних станом на 31 грудня 2023 року;

2) щодо відпусток, невикористаних за відпрацьовані дні 2024 року.

Правило 3. Для визначення кількості належних працівнику невикористаних днів відпустки за періоди до та після 01.01.2024 і їх правильного округлення, керуємося листом Мінекономіки від 26.02.2024 №4707-05/14491-09:

…для збереження загальної кількості днів невикористаної відпустки, які підлягають оплаті, рекомендуємо порівнювати за математичною більшістю/меншістю за першою, другою чи третьою цифрою після коми та коригувати число днів у визначених розрахункових періодах шляхом додавання чи зменшення днів в кожному з них після порівняння цифр. Тобто, якщо при підрахунку днів невикористаної відпустки в періоді до 31.12.2023 отримуємо, наприклад, число 7,41 календарних дня і в періоді після 31.12.2023 - 2,40 календарних дня, а загальна кількість становить 10 календарних днів, то округлюємо дні в періоді до 31.12.2023 до 8 календарних днів і в періоді після 31.12.2023 - до 2 календарних днів. Якщо при підрахунку днів невикористаної відпустки до 31.12.2023 отримуємо число 7,50 календарних дня і після 31.12.2023 - 2,51 календарних дня, а загальна кількість становить 10 днів, то округлюємо дні в періоді до 31.12.2023 до 7 календарних днів і в періоді після 31.12.2023 - до 3 календарних днів.

Таким чином у даному випадку бухгалтерія має розрахувати окремо середньоденну зарплату для

нарахування компенсації:

- за 12 к. днів невикористаних відпусток за періоди з 14.10.2021 по 31.12.2023 відповідно до змін у п. 2 Порядку № 100, тобто виходячи із виплат за січень – грудень 2023 року (див. Правило 2);

- за 6 к. дні 2024 року за загальними правилами, тобто виходячи із виплат за розрахунковий період з лютого 2023 по лютий 2024 р. (див. Правило 1).

Крім того слід врахувати:

1) щоб визначити кількість календарних днів у розрахунковому періоді підсумовуємо загальну кількість календарних днів у кожному місяці розрахункового періоду (30+31+30+31…) (КД).

Якщо розрахунковий період дорівнює 12 місяцям, то загальна кількість днів буде 365, якщо до розрахункового періоду потрапляє лютий високосного року – 366 днів. Далі – віднімаємо кількість святкових і неробочих днів, визначених статтею 73 КЗпП (СД).

2) відповідно до п. 2 Порядку №100, час, протягом якого працівник згідно із законодавством не працював і за ним не зберігався заробіток або зберігався частково, виключається з розрахункового періоду (НД). Отже, із загальної кількості календарних днів у розрахунковому періоді необхідно додатково виключити:

- календарні дні відпусток по догляду за дитиною до 3 років, до 6 років;

- календарні дні відпустки без збереження заробітної плати (ст. 25 і 26 Закону про відпустки) (див. листи Мінсоцполітики від 23.04.2018 № 659/0/101-18, від 12.01.2015 № 4/13/116-15, від 26.11.2012 № 1203/13/84-12);

- дні простою не з вини працівника;

- дні призупинення дії трудового договору внаслідок збройної агресії рф;

- період військової служби, починаючи з 19.07.2022 р, коли за працівником припинили зберігати середній заробіток тощо.

Також ця норма п. 2 Порядку №100 стосується випадків, коли працівники з незалежних від них причин працювали в режимі неповного робочого тижня.

Водночас у випадках, коли працівник за власним бажанням працює в режимі неповного робочого тижня, обчислення середньої заробітної плати провадиться на загальних умовах без урахування абзацу шостого пункту 2 Порядку (лист Мінекономіки від 05.01.2021 № 4709-06/235-07). У цьому випадку виключають невідпрацьовані робочі дні;

3) з розрахункового періоду також виключається час, за який відсутні дані про нараховану заробітну плату працівника внаслідок проведення бойових дій під час дії воєнного стану.

Такі зміни до Порядку №100 внесена постановою КМУ від 26.04.2022 р. (діють зміни з 29.04.2022 р.).

Якщо працівник відсутній у період дії воєнного стану з нез’ясованих причин (заробітна плата за цей час йому не нараховується, пропущений час табелюється як «НЗ»), (бойових дій не було), такі календарні дні з розрахункового періоду не виключають.

Працівник пропрацював на підприємстві менше року

Працівник прийнятий на роботу 03.06.2023, звільняється 05.04.2024. Працівнику слід компенсувати 18 календарних днів відпустки, у тому числі 16 за 2023 рік, 6 за 2024 рік.

Якщо працівник пропрацював на підприємстві менше року, то розрахунковим періодом буде фактичний час роботи, тобто з першого числа місяця після оформлення на роботу до першого числа місяця, в якому виплачується компенсація за невикористану відпустку (абз. 3 п. 2 Порядку №100).

Отже у даному прикладі працівник пропрацював на підприємстві менше 12 календарних місяців, тому середню зарплату обчислюємо за фактичний час роботи (з 1-го до 1-го числа), що передує місяцю звільнення.

При цьому розрахунок проводиться окремо:

- за 16 к. днів (за 2023 рік) середня зарплата визначається, виходячи із виплат за червень – грудень 2023 року (Правило 2);

- за 2 к. дні (за січень 2024) середня зарплата визначається, виходячи із виплат за червень 2023 – березень 2024 року (Правило 1).

У працівника немає жодного повного відпрацьованого календарного місяця роботи

Працівник прийнятий на роботу 11 березня 2024 року, а вже 19 квітня він звільняється. Посадовий оклад працівника – 10 000 грн. Працівником відпрацьовано період, на який припадає 40 календарних днів.

Щоб визначити кількість днів щорічної основної відпустки, які слід компенсувати працівнику, керуємося формулами, наведеними у листах Мінпраці від 24.06.2011 р. № 208/13/116-11 та Мінсоцполітики від 27.03.2013 р. № 321/13/84-13:

«Визначаємо кількість днів щорічної відпустки, які припадають на один календарний день без врахування святкових і неробочих днів в цілому за рік (24 к. д. відпустки: (366 - 10) = 0,0674 к. д.). Потім одержаний результат множимо на кількість календарних днів без врахування святкових і неробочих днів, відпрацьованих працівником у робочому періоді з 05.05.2011 р. по 24.06.2011 р. включно. Кількість днів щорічної відпустки в цьому випадку становитиме (з урахуванням правил округлення) 3 календарних дні (0,0674 к. д. х 49 днів = 3,3 к. д.)».

У період дії воєнного стану не застосовується норма ст. 73 КЗпП, тобто святкові та неробочі дні при наданні відпустки враховуються як звичайні календарні дні (ч. 6 ст. 6 Закону №2136).

Наразі воєнний стан продовжено до 14.05.2024 року, тому враховуємо лише 6 святкових і неробочих днів у 2024 році.

Формула для розрахунку днів відпустки, за які слід виплатити компенсацію: 24 к.дн. / (366 к. дн. – 6 к. дн.) = 0,0667 к. дн.

Отже працівнику належить компенсація за 3 дні основної щорічної відпустки: 40 к.дн. х 0,0667 = 2,67 к. дн., тобто з округленням 3 к.дн.

У цьому випадку у працівника немає жодного повного відпрацьованого календарного місяця роботи. Тож середню зарплату слід обчислювати виходячи з окладу або МЗП:

«Якщо розрахунок середньої заробітної плати обчислюється виходячи з посадового окладу чи мінімальної заробітної плати, то її нарахування здійснюється шляхом множення посадового окладу чи мінімальної заробітної плати на кількість місяців розрахункового періоду» (абз. 23 п.4 Порядку № 100).

Таким чином у даному прикладі:

- визначаємо умовний дохід за 12 місяців, що передують квітню 2024 (квітень 2023 – березень 2024): 10 000 грн × 12 місяців = 120 000 грн;

- обчислюємо середньоденну зарплату за такий розрахунковий період: 120 000 грн : 366 к. дн. = 327,87 грн;

- сума компенсації у даному прикладі: 327,87 грн х 3 к. дн. = 983,61 грн.

У розрахунковому періоді дні відпустки без збереження зарплати

Працівник з 1 по 30 вересня 2023 року перебував у відпустці без збереження зарплати у зв’язку із воєнним станом. Працівник звільняється 05 квітня 2024 і йому належить компенсація за 16 к. дні, у т.ч. 10 к. дні за 2023 рік, 6 к .дні за 2024 рік.

У абз. 7 п. 2 Порядку №100 вказано:

Час, протягом якого працівник згідно із законодавством не працював і за ним не зберігався заробіток або зберігався частково, виключається з розрахункового періоду. З розрахункового періоду також виключається час, за який відсутні дані про нараховану заробітну плату працівника внаслідок проведення бойових дій під час дії воєнного стану.

Якщо працівник згідно із законодавством не працював і за ним не зберігався заробіток або зберігався частково, то відповідний період виключається з розрахункового періоду.

Отже, із загальної кількості календарних днів у розрахунковому періоді потрібно виключити дні відпустки без збереження зарплати (30 к. дн.).

У даному випадку бухгалтерія має розрахувати окремо середньоденну зарплату для нарахування компенсації:

- за 10 к. днів (за 2023 рік) виходячи із виплат за січень – грудень 2023 року (див. Правило 2). При цьому загальну кількість днів розрахункового періоду слід зменшити на кількість днів відпустки без збереження зарплати;

- за 6 к. дні (за 2024 рік) за загальними правилами, тобто виходячи із виплат за розрахунковий період з квітня 2023 по березень 2024 р. (див. Правило 1). Також загальну кількість днів розрахункового періоду слід зменшити на кількість днів відпустки без збереження зарплати.

У розрахунковому періоді дні відсутності з нез’ясованих причин

Працівник звільняється в квітні 2024 року. Він був відсутній на роботі з 1 квітня по 31 липня 2023 року, в табелі цей час був проставлений код «НЗ», зарплата не нараховувалась.

На підставі абз. 7 п. 2 Порядку №100, якщо працівник відсутній у період дії воєнного стану з нез’ясованих причин (заробітна плата за цей час йому не нараховується, пропущений час табелюється як «НЗ»), (бойових дій не було), такі календарні дні з розрахункового періоду не виключають.

Тому у розрахунковому періоді дні неявок через нез’ясовані причини (з 1 квітня по 31 липня 2023 року) залишаються для розрахунку середньої зарплати, оскільки такий період відсутності:

1) не передбачений законодавством,

2) відсутність зарплати не пов’язана з проведенням бойових дій.

У розрахунковому періоді виплати, які не враховуються у розрахунку середньої зарплати

У розрахунковому періоді працівнику був нарахований дохід в розмірі 100 000 грн., у тому числі:

- посадовий оклад – 82 200 грн,

- виплата до ювілею – 5 000 грн,

- лікарняні – 4 000 грн,

- відпускні за щорічну відпустку – 4 800 грн,

- матеріальна допомога на оздоровлення – 4 000 грн.

У розрахунковому періоді працівник відпрацював усі дні за графіком роботи.

Щоб розрахувати сумарний заробіток, отриманий працівником у розрахунковому періоді, необхідно передусім знати, які виплати включаються до розрахунку середньої заробітної плати.

Так, п. 3 Порядку №100 передбачено, що при обчисленні середньої заробітної плати враховуються всі суми нарахованої заробітної плати згідно із законодавством та умовами трудового договору, крім визначених у пункті 4 цього Порядку.

Тобто включаємо до розрахунку середньої зарплати оклад, надбавки, доплати, премії, індексація зарплати тощо.

Крім того при обчисленні середньої зарплати до сукупного доходу включають виплати за час, протягом якого працівнику зберігається середній заробіток (за час попередньої щорічної відпустки, виконання державних і громадських обов’язків, службового відрядження, вимушеного прогулу тощо) та допомога у зв’язку з тимчасовою непрацездатністю.

А ось не включають виплати, перелічені у п. 4 Порядку №100. Передусім це одноразові виплати, виплати до ювілеїв чи свят, матеріальна допомога, компенсація за невикористану відпустку тощо.

Відповідно до пп. «и» п. 4 Порядку №100 не беруть участі у розрахунку середньої зарплати не тільки виплати, пов’язані з ювілейними датами, днем народження, а й виплати, пов’язані зі святковими датами (наприклад, до Нового року, 8 березня, до професійних свят та ін.). Крім того до виплат, які не беруть участі у розрахунку, потрапила грошова винагорода за сумлінну працю та зразкове виконання службових обов’язків (пп. «о» п. 4 Порядку № 100).

Отже у даному випадку до розрахунку середньої зарплати не включаємо виплату до ювілею (5000 грн) та матеріальну допомогу на оздоровлення (4000 грн), оскільки ці виплати прямо зазначені в п. 4 Порядку №100.

Таким чином середня зарплата обчислюється з виплат у розмірі: 91 000 грн (100 000 – 5 000 – 4 000).

Врахування премій у розрахунок середньої зарплати для компенсації відпускних

Звільнення працівника 05 квітня 2024. У липні 2023 р. нараховано премію за червень – 1000 грн. У липні відпрацьовано 22 р.дн., у червні – 15 р.дн. із 22 дня, передбаченого графіком роботи.

Порядок № 100 передбачає:

Премії (в тому числі за місяць) та інші заохочувальні виплати за підсумками роботи за певний період під час обчислення середньої заробітної плати враховуються в заробіток періоду, який відповідає кількості місяців, за які вони нараховані, починаючи з місяця, в якому вони нараховані. Для цього до заробітку відповідних місяців розрахункового періоду додається частина, яка визначається діленням суми премії або іншої заохочувальної виплати за підсумками роботи за певний період на кількість відпрацьованих робочих днів періоду, за який вони нараховані, та множенням на кількість відпрацьованих робочих днів відповідного місяця, що припадає на розрахунковий період. Якщо період, за який нараховано премію чи іншу заохочувальну виплату, працівником відпрацьовано частково, під час обчислення середньої заробітної плати враховується сума у розмірі не більше фактично нарахованої суми премії чи іншої заохочувальної виплати.

Тобто, якщо були нараховані відпускні, а згодом працівнику нарахували премію за попередні періоди, які входили до розрахункового періоду, перераховувати у зв’язку з нарахуванням премії середню зарплату не потрібно.

Премії слід включити до розрахунку середньої зарплати пропорційно відпрацьованим дням.

Нараховані премії потрібно відносити наперед, починаючи з місяця, в якому вони були нараховані (лист Мінекономіки від 10.09.2021 №4711-06/45145-07).

При цьому для розподілу потрібно поділити всю суму премії на кількість відпрацьованих днів періоду, за який вона нарахована, та помножити на відпрацьовані дні місяців розрахункового періоду, до яких вона відноситься. Тобто застосовувати перспективний розрахунок.

Таким чином, у даному випадку премія за червень, нарахована у липні, розподіляється в такому розмірі: 1000 грн. ÷ 15 р. дн. х 22 р. дн. = 1466,67 грн.

Але оскільки період, за який нараховано премію, відпрацьовано частково, то враховується сума премії у розмірі не більше фактично нарахованої суми премії, тобто саме до розрахунку будемо включати премію в розмірі 1000 грн.

Калькулятори для розрахунку компенсації відпустки

Щоб розрахувати кількість днів для компенсації рекомендуємо скористатись безкоштовним калькулятором Днів щорічних (основної і додаткової) відпусток.

А безкоштовний калькулятор Середня зарплата-відпускні, допоможе визначити середню зарплату та загальну суму відпускних /компенсації.

Бухоблік нарахування та виплати компенсації за невикористану відпустку

Компенсацію за невикористану відпустку в бухгалтерському обліку відображають такими проведеннями:

- Нарахували компенсацію невикористаної відпустки: Дт 471 Кт 661.

- Утримали ПДФО з компенсації невикористаної відпустки: Дт 661 Кт 641.

- Утримали військовий збір з компенсації невикористаної відпустки: Дт 661 Кт 642.

- Нарахували ЄСВ на компенсацію невикористаної відпустки: Дт 471 Кт 651.

- Виплатили компенсацію невикористаної відпустки на картку працівника: Дт 661 Кт 311.

Відображення в Податковому розрахунку компенсації за невикористану відпустку

Працівниця звільнилася 13 червня 2024 року. Їй нараховано зарплату за червень в розмірі 5000 грн та компенсацію за невикористану відпустку 1000 грн.

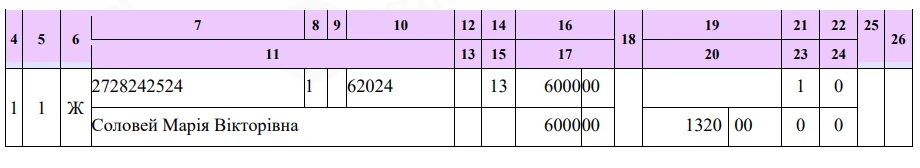

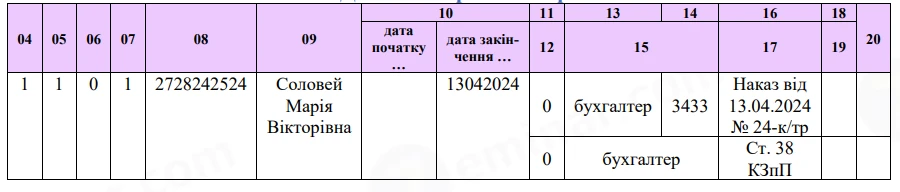

Відображення заробітної плати та компенсації за невикористану відпустку при звільненні в Д1 за ІІ квартал 2024 р. (червень)

Зверніть увагу! Компенсацію за дні невикористаної відпустки в Д1 відображають в загальній сумі заробітної плати місяця нарахування. Окремо її виділяти не потрібно. Крім того, вимогу щодо нарахування ЄСВ у розмірі, не менше мінімального страхового внеску, у даному випадку не виконують, оскільки звільнення відбувається не в останній календарний/робочий день місяця.

Відображення інформації щодо звільненого працівника в Д5 за ІІ квартал 2024 р.

Щодо звільненого працівника обов’язково у графі 17 вказується підстава для звільнення – відповідна статтю КЗпП, на підставі якої було розірвані трудові відносини.

Крім того, на всіх працівників треба заповнити графу 16 – вказати номер та дату наказу про прийняття на роботу/звільнення з роботи. Також в графі 11 потрібно проставити позначку 0, оскільки наведена інформація не стосується внутрішнього сумісника.

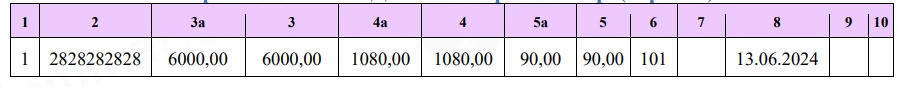

Відображення заробітної плати та компенсації за невикористану відпустку при звільненні в 4ДФ за ІІ квартал 2024 р. (червень)

Зверніть увагу! У графі 8 «Дата звільнення з роботи» проставляється дата (число, порядковий номер місяця, рік) звільнення працівника. Графа 8 заповнюється лише на тих фізичних осіб, які були звільнені у звітному періоді за місцем роботи, на якому вони отримували дохід у вигляді заробітної плати, або звільнені до початку звітного періоду, але отримували доходи у звітному періоді.

Джерело: 7еminar