Дана стаття буде цікава керівнику підприємства та бухгалтеру

Отримання поворотної фіндопомоги підприємством

Підприємства – платники податку на прибуток, як юридичні особи, мають право отримувати поворотну фінансову допомогу від інших юридичних осіб або фізичних осіб (засновників, їх родичів, працівників, зовсім сторонніх осіб) і це не потребує будь-яких дозволів чи ліцензій.

З позиції ПКУ (п. 14.1.257):

«Поворотна фінансова допомога – сума коштів, що надійшла платнику податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов'язковою до повернення (далі – ПФД)».

З позиції ЦКУ (ст. 1046) – це договір безпроцентної позики:

за договором позики одна сторона (позикодавець) передає у власність другій стороні (позичальникові) грошові кошти або інші речі, визначені родовими ознаками, а позичальник зобов'язується повернути позикодавцеві таку ж суму грошових коштів (суму позики) або таку ж кількість речей, того ж роду та такої ж якості.

Договір позики укладається у простій письмовій формі, якщо його сума не менш як у десять разів перевищує встановлений законом розмір неоподатковуваного мінімуму доходів громадян (170 грн.), а у випадках, коли позикодавцем є юридична особа, – незалежно від суми (ст. 1047 ЦКУ). За бажанням сторін договір може бути нотаріально завірений.

За загальним правилом, такий договір є платним (ст. 1048 ЦКУ). Тому якщо сторони визначають його як безоплатний (без нарахування процентів), про це треба прямо вказати в договорі (наприклад, «проценти за цим договором за користування позикою не нараховуються»).

На практиці часті ситуації, коли ПФД підприємству надає його директор або засновник, який також є керівником або підписантом за даними ЄДР від імені підприємства. Тобто, маємо фактично ситуацію укладення договору «сам із собою» – директор діє від імені підприємства з одного боку (отримувач ПФД), і з іншого боку (як фізособа – надавач ПФД).

Інакше будуть порушені норми ст. 238 ЦКУ, яка вказує, що представник (в даній ситуації – директор) не може вчиняти правочин від імені особи, яку він представляє (наприклад, ТОВ), у своїх інтересах або в інтересах іншої особи, представником якої він одночасно є, за винятком комерційного представництва, а також щодо інших осіб, встановлених законом.

Наслідком такого підписання може бути визнання договору нікчемним (недійсним).

В такому разі оформлюють довіреність на підписання (укладання) договору від імені підприємства на іншу особу (працівника підприємства). Така довіреність має оформлюватись в тій формі, що і договір (письмовій), хоча не заборонено оформити таку довіреність нотаріально.

Також врахуйте, що Законом України від 06.02.2018 №2275 «Про товариства з обмеженою та додатковою відповідальністю» передбачено надання згоди учасників на укладання від імені ТОВ:

- значних правочинів – якщо сума договору перевищує 50% вартості чистих активів ТОВ за останньою затвердженою фінзвітністю) (ст. 44). Згода на такі правочини надається тільки загальними зборами учасників;

- правочинів із заінтересованістю – з посадовою особою ТОВ або її афілійованою особою, учасником, який одноосібно або спільно з афілійованими особами володіє часткою більше 20%, юридичною особою, де той самий директор чи засновник (частка більше 20%), інші особи, визначені статутом (ст. 45). Порядок надання згоди на такі правочини визначається статутом.

Для правильного обліку операцій за договором ПФД і для виконання умов чинного законодавства в договорі мають бути визначені такі умови:

- сума договору – може бути визначена як разова сума або «гранична сума», яка буде надаватися за потреби з боку отримувача ПФД;

- безпроцентність ПФД;

- строк на який видається ПФД;

- умови повернення ПФД (в конкретний день, чи за вимогою позикодавця, дострокове повернення ПФД);

- строк дії договору та умови його продовження;

- інші вимоги.

Строк користування поворотною фіндопомогою підприємством

Сума договору і строк повернення ПФД чинним законодавством не обмежується. Проте, в договорі обов`язково має бути вказаний строк, на який видається поворотна фінансова допомога.

Він може бути від 1 дня до декількох років. Проте, якщо сторони відразу напишуть в договорі, що ПФД видається, наприклад, на 5 років, то юридичній особі (отримувачу та надавачу) потрібно буде дисконтувати довгострокову заборгованість по такій ПФД, як це передбачено для довгострокової дебіторської заборгованості (п. 12 НПСБО 10) та довгострокової кредиторської заборгованості (п. 9 НПСБО 11).

Тому, зазвичай, пишуть строк повернення один рік, а потім після закінчення такого року - подовжують ще на рік за необхідності, і т.д. через укладення додаткових угод до договору. І кількість таких додаткових угод на продовження строку повернення ПФД не обмежується. Або ж залишають борг як є – простроченим та очікують його списання при настанні певних умов.

Дисконтувати можна тільки ту заборгованість, по якій дата оплати чітко визначена в договорі і ця дата далеко в майбутньому (більше ніж 12 місяців від найближчої дати балансу).

Приклад 1. ПФД отримана 23.09.2024, а строк повернення – 31.12.2025. Тут буде дисконтування, оскільки від найближчої дати балансу (30.09.2024) до дати погашення в майбутньому (31.12.205) більше 12 місяців, заборгованість довгострокова і підлягає дисконтуванню.

Приклад 2. ПФД отримана в січні 2022 р. на строк 1 рік, в січні 2023 не повернута. Строк погашення – вже в минулому, заборгованість є простроченою поточною, тому дисконтування немає.

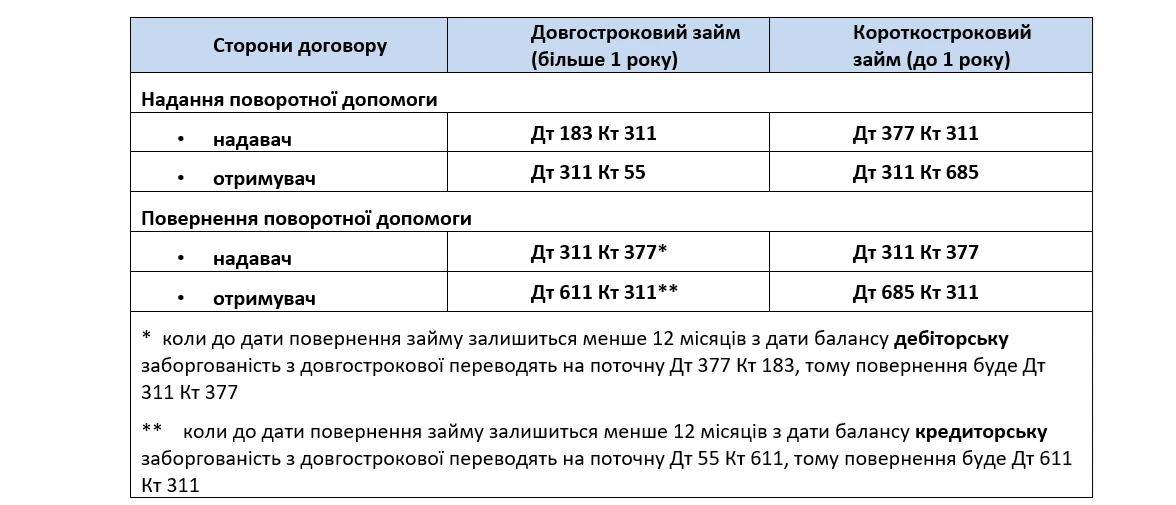

Бухгалтерський облік поворотної фіндопомоги у юрособи

В обліку операції отримання та повернення ПФД у отримувача та надавача (юросіб) не зачіпає фінансовий результат до оподаткування (в операціях не задіяні рахунки доходів (7 клас), витрат (8 та/або 9 класи), а також рахунок 79 «Фінансові результати»).

Облік ПФД залежить від строку, на який вона отримана

Списання заборгованості по поворотній фіндопомозі

Якщо сторона-боржник (хто отримав ПФД) прострочила повернення боргу, то це НЕ означає, що його треба списати чи взяти на доходи.

Така заборгованість може «висіти» протягом строку позовної давності (3 роки), який на сьогодні зупинений на час воєнного стану (п. 19 р. ХХІ ЦКУ). До цього строк позовної давності був зупинений на період дії карантину через COVID-19 (з 02.04.2020, п. 12 р. ХХІ ЦКУ).

Тобто, на сьогодні не можна списати заборгованість по ПФД (кредиторську чи дебіторську) з причиною «сплив строк позовної давності», якщо вона стала простроченою, наприклад, у 2021 році чи навіть у 2018 р. (адже 3 роки вже припадали на 2021 – де був карантин).

Особливо це стосується списання дебіторської заборгованості по ПФД, яку підприємство надало іншим особам – оскільки це ваші потенційні витрати і при перевірках податківці навряд чи визнають їх, коли строк позовної давності – зупинений.

Тобто, списати зараз можна заборгованість по ПФД, якщо контрагент ліквідований (є підтвердження даними ЄДР), визнаний банкрутом (є підтвердження – рішення господарського суду), інші ситуації, які дозволяють визнати борг безнадійним і ви маєте документальне цьому підтвердження.

Податковий облік поворотної фіндопомоги у юрособи

За визначенням пп. 134.1.1 ПКУ об`єктом оподаткування податком на прибуток є фінрезультат до оподаткування, визначений за даними бухобліку (фінзвітності) з урахуванням коригувань, визначених ПКУ.

Як вказано вище – бухоблік ПФД не зачіпає фінрезультат при наданні чи поверненні ПФД, а будь-які спеціальні коригування для операцій з ПФД в ПКУ не визначені. Отже, операції з ПФД (отримання та повернення) ніяк не вливають на податковий облік у сторони договору ПФД – платника податку на прибуток (надавача чи отримувача).

Якщо по довгостроковій заборгованості будуть доходи та витрати в бухобліку в результаті її дисконтування – вони «приймаються» податковим обліком без будь-яких коригувань (ЗІР 103.12). Також операції надання ПФД в грошовій формі не оподатковуються ПДВ, бо не є постачанням товарів послуг (ЗІР 101.04).

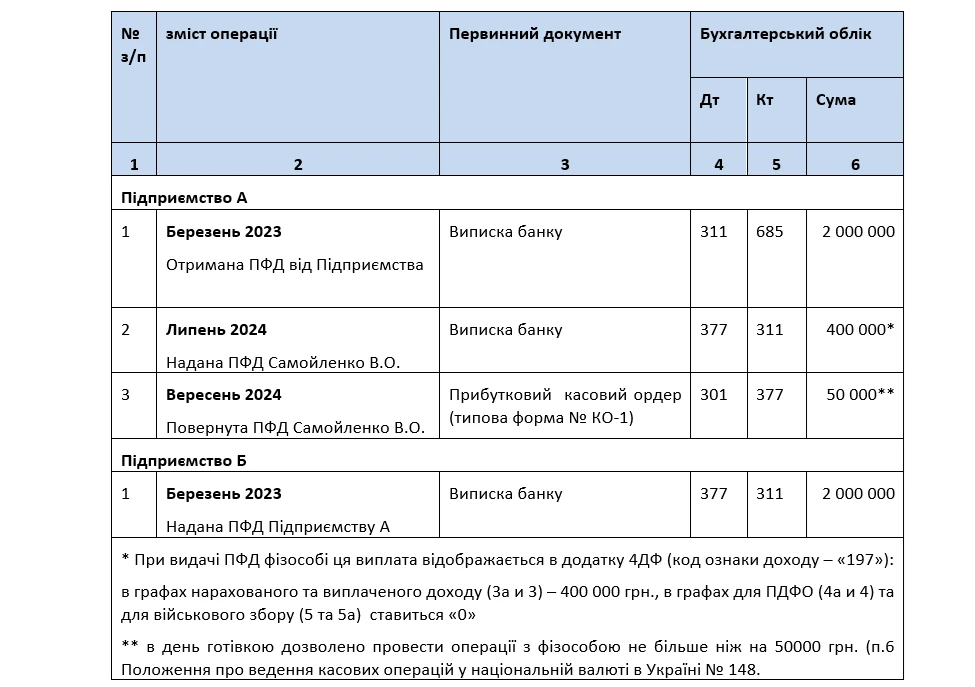

Якщо стороною ПФД є фізична особа, то рух такої допомоги не є оподаткованим доходом фізособи за визначенням п. 165.1.31 ПКУ. Проте, в додатку 4ДФ Податкового розрахунку маєте відобразити:

- видану ПФД фізособі (Дт 377 Кт 311, 301) – код типу доходу 197;

- повернення фізособі ПФД, раніше отриманої (Дт 685 Кт 311,301) - код типу доходу 153.

Приклад. Підприємство А в березні 2023 року отримало від Підприємства Б поворотну фіндопомогу в сумі 2000000 грн на умовах повернення протягом 12 місяців. Станом на вересень 2024 сума ПФД не повернута. Підприємство А надало ПФД директору Самойленко В.О. в сумі 400 000 грн в липні 2024 р. строком на 6 місяців. Сума ПФД частково повернута в вересні 2024 р. – 50 000 грн.

Облік у Підприємств А та Б наведений в таблиці.

Висновки

- Отримати безпроцентну ПФД підприємство може від фізособи або юрособи, так само і надати може ПФД фізособі або іншій юрособі.

- При укладенні письмового договору ПФД потрібно уникати підписання договору одною особою від двох сторін одночасно (за надавача та отримувача)

- Бухгалтерський та податковий облік ПФД співпадають та залежать від терміну, на який така ПФД надана. ПФД з терміном повернення до 1 року не зачіпає фінрезультат, а лише відображається на розрахунках з кредиторами (отримана ПФД) або з дебіторами (надана ПФД). ПФД з терміном повернення більше 12 місяців з дати балансу потребує дисконтування, відповідні доходи та витрати від цієї операції враховуються в даних податкового обліку без будь-яких коригувань.

Валентина ВЕРХОГЛЯД, податковий консультант, автор публікацій у спеціалізованих бухгалтерських виданнях

Шаблони та зразки документів:

Договір про надання поворотної фінансової допомоги

Договір про надання поворотної фінансової допомоги (позики) ФОПу

Додаткова угода до договору позики ФОПу

Додаткова угода про розірвання Договору про надання поворотної фінансової допомоги

Договір про надання поворотної фінансової допомоги (від засновника)