Які витрати формують первісну вартість ОЗ

Всі придбані ОЗ в бухобліку зараховуйте на баланс за первісною вартістю. Первісна вартість об'єкта ОЗ включає:

- суми, що сплачують постачальникам активів та підрядникам за виконання будівельно-монтажних робіт (без непрямих податків);

- реєстраційні збори, державне мито та аналогічні платежі, що здійснюються в зв'язку з придбанням (отриманням) прав на об'єкт ОЗ;

- суми ввізного мита;

- суми непрямих податків у зв'язку з придбанням (створенням) ОЗ (якщо вони не відшкодовуються підприємству);

- витрати зі страхування ризиків доставки ОЗ;

- витрати на транспортування, установку, монтаж, налагодження ОЗ;

- інші витрати, безпосередньо пов'язані з доведенням ОЗ до стану, у якому вони придатні для використання із запланованою метою.

Первісну вартість об'єкта ОЗ збільшуйте з одночасним створенням забезпечення на обґрунтовану розрахунком суму зобов'язання, яке відповідно до законодавства виникає у підприємства щодо демонтажу, переміщення цього об'єкта та приведення земельної ділянки, на якій він розташований, у стан, придатний для подальшого використання (зокрема на передбачену законодавством рекультивацію порушених земель) (п. 8 НП(С)БО 7 «Основні засоби»).

Не включайте до первісної вартості ОЗ фінансові витрати, якщо ОЗ придбали (створили) повністю або частково за рахунок запозичень. Але - за винятком фінансових витрат, які включаються до собівартості кваліфікаційних активів відповідно до НП(С)БО 31 «Фінансові витрати» (п. 8 НП(С)БО 7).

Які проведення зробити в обліку

Усі витрати на придбання ОЗ спочатку накопичте за Дт 152 «Придбання (виготовлення) основних засобів». При передачі (введенні) об’єкта ОЗ в експлуатацію зробіть проведення Дт 10 «Основні засоби» (відповідний субрахунок) – Кт 152.

Перейдемо до прикладів.

Придбання виробничих ОЗ

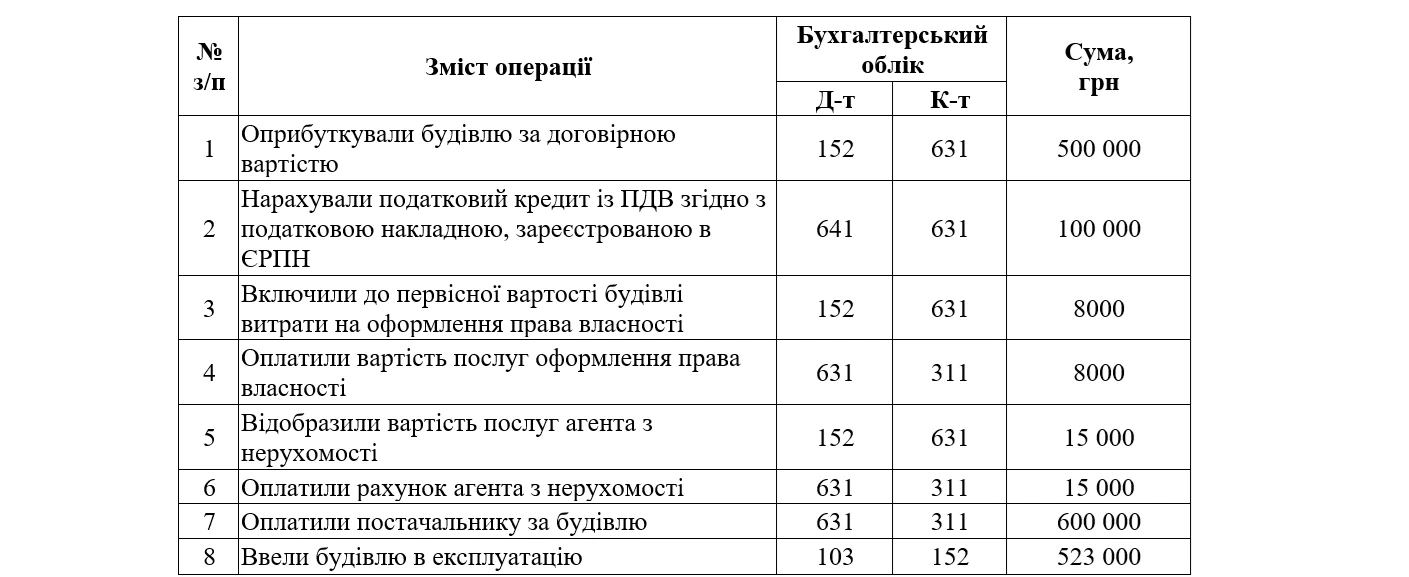

Приклад 1. Придбання ОЗ у на умовах післяплати.

ТОВ – платник ПДВ придбало у вітчизняного постачальника виробничу будівлю. Договірна вартість будівлі – 600 000 грн (у т. ч. ПДВ – 100 000 грн). Витрати на оформлення права власності на будівлю – 8000 грн без ПДВ. Вартість послуг агента з нерухомості – 15 000 грн без ПДВ.

Приклад 2. Придбання ОЗ на умовах попередньої оплати.

ТОВ придбало у вітчизняного постачальника обладнання. І ТОВ, і постачальник – платники ПДВ. Договірна вартість обладнання – 360 000 грн, у т. ч. ПДВ – 60 000 грн. Вартість послуг зі встановлення і налагодження обладнання – 50 000 грн без ПДВ, бо надавач послуг – неплатник ПДВ.

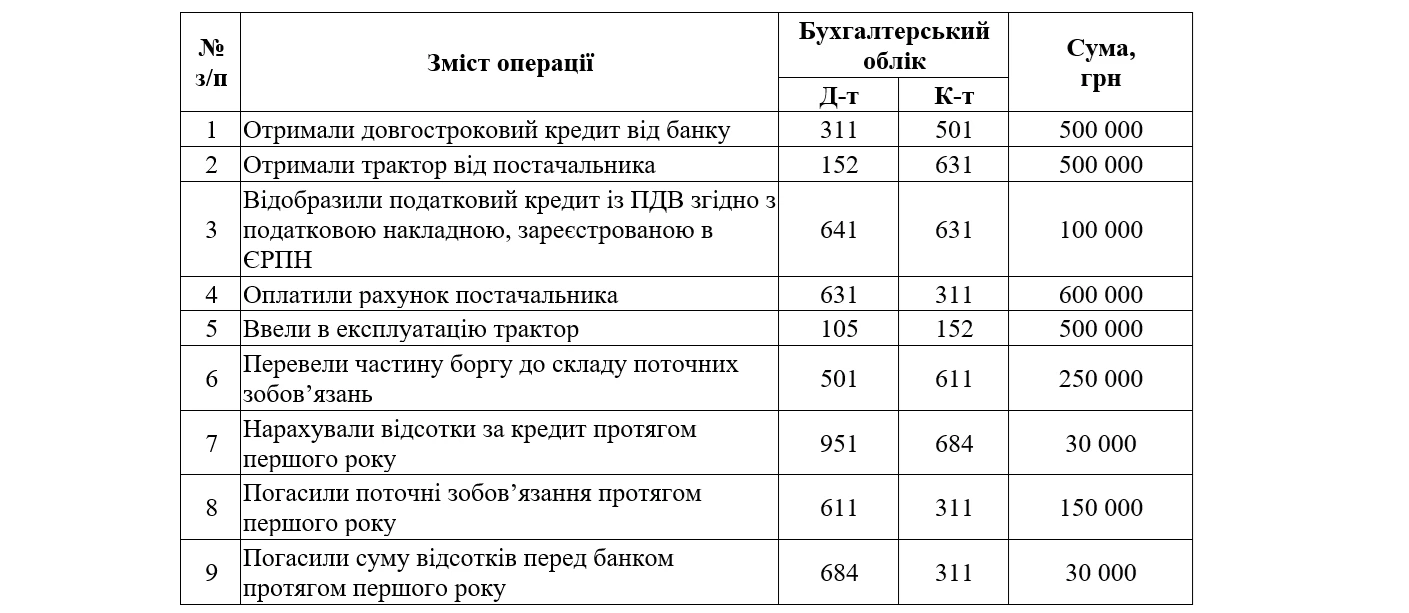

Приклад 3. Придбання ОЗ за рахунок кредитних коштів

ТОВ придбало трактор вартістю 600 000 грн (у т. ч. ПДВ 100 000 грн). Розрахунок з постачальником здійснили за рахунок власних коштів (100 000 грн) і за рахунок отриманого довгострокового кредиту (500 000 грн). Строк погашення кредиту – 2 роки. У першому році підприємство зобов’язане повернути 250 000 грн кредиту. Сума нарахованих відсотків за перший рік становить 30 000 грн.

Приклад 4. Придбання ОЗ у нерезидента на умовах подальшої оплати

ТОВ – платник ПДВ придбало у іноземного постачальника верстат. Договірна вартість верстата становить 10 000 USD. Митна вартість верстата дорівнює його договірній вартості. Під час митного оформлення верстата на митниці сплатили ПДВ в сумі 88 000 грн та мито – 40 000 грн.

Курс НБУ:

- на дату отримання верстата – 40,00 грн за 1 USD;

- на дату балансу, що настала після дати оприбуткування, але до дати оплати нерезиденту – 40,50 грн за 1 USD;

- на дату оплати – 41,00 грн за 1 USD.

Придбання невиробничих ОЗ

За підпунктом 138.3.2 Податкового кодексу України (далі – ПКУ) термін «невиробничі основні засоби» означає ОЗ, не призначені для використання в господарській діяльності платника податку. А от у НП(С)БО 7 та Методичних рекомендаціях з бухгалтерського обліку основних засобів, затверджені наказом Мінфіну від 30.09.2003 № 561 (далі – Методрекомендації №561) поділу ОЗ на виробничі та невиробничі немає. Тому бухоблік придбання усіх ОЗ є однаковим незалежно від мети придбання.

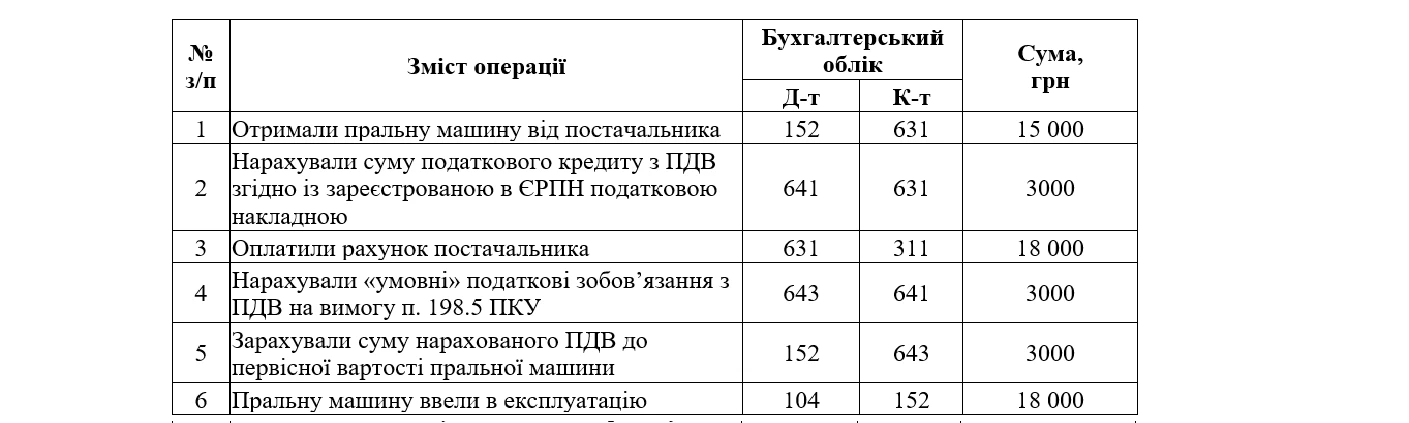

Але є один нюанс – треба нарахувати умовне податкове зобов’язання з ПДВ, якщо під час придбання такого об’єкта включили суми ПДВ до податкового кредиту (п. 198.5 ПКУ).

Приклад 5. Придбання невиробничого ОЗ

Підприємство придбало у вітчизняного постачальника пральну машину, яку не планує використовувати в господарській діяльності. Вартість із доставкою – 18 000 грн, у т. ч. ПДВ – 3000 грн.

Які документи оформити для зарахування ОЗ на баланс

Підприємства зазвичай зараховують ОЗ на баланс на підставі акта приймання-передачі (введення в експлуатацію) основних засобів (п. 10 Методрекомендацій № 561). Можна користуватися типовими формами цього документа:

- Актом приймання-передачі (внутрішнього переміщення) основних засобів (форма № ОЗ-1), що затверджений наказом Мінстату від 29.12.1995 №352;

- Актом введення в експлуатацію основних засобів, що затверджений наказом Мінфіну від 13.09.2016 №818.

Розробити бланк акта можна також самостійно. Але при цьому він має містити обов’язкові реквізити первинного документу чи реквізити типових або спеціалізованих форм (п. 2.7 Положення про документальне забезпечення записів у бухгалтерському обліку, затверджене наказом Мінфіну від 24.05.1995 № 88).

Альона САДОВА, консультант з бухобліку та оподаткування

Шаблони та зразки документів:

Акт приймання-передачі основних засобів