Поворотна фінансова допомога: юридичні аспекти

Поворотна фінансова допомога – сума коштів, що надійшла платнику податків у користування за договором, який не передбачає нарахування процентів або надання інших видів компенсацій у вигляді плати за користування такими коштами, та є обов’язковою до повернення (пп. 14.1.257 Податкового кодексу України; далі – ПКУ).

Тобто податкове законодавство виділяє такі ознаки поворотної фіндопомоги:

- безоплатність (тобто без нарахування плати за користування);

- обов’язковість повернення коштів отримувачем допомоги.

Надання поворотної фіндопомоги здійснюється на підставі договору позики.

Відповідно до ч.1 ст. 1046 Цивільного кодексу України (далі – ЦКУ) за таким договором одна сторона (позикодавець) передає у власність другій стороні (позичальникові) грошові кошти або інші речі, визначені родовими ознаками, а позичальник зобов’язується повернути позикодавцеві таку ж суму грошових коштів (суму позики) або таку ж кількість речей того ж роду та такої ж якості.

Безоплатність позики фіксується у договорі відповідно до ст. 1048 ЦКУ. Позикодавець має право на одержання від позичальника процентів від суми позики, якщо інше не встановлено договором або законом. Тобто якщо сторони передбачають у договорі, що позичальник не сплачує проценти за користування позикою, то така позика є безоплатною.

На підтвердження укладення договору позики та його умов може бути подано розписку позичальника або інший документ, який посвідчує передання йому позикодавцем визначеної грошової суми (ч. 2 ст. 1047 ЦКУ). Виписка банку про перерахування коштів на банківський рахунок позичальника або видатковий касовий ордер (якщо кошти видано готівкою) також є підтвердженням надання позики.

Строк та порядок повернення позики також має бути визначено в договорі. Якщо договором не встановлено строк повернення позики або цей строк визначено моментом пред’явлення вимоги, позика має бути повернена позичальником протягом 30 днів з дня пред’явлення позикодавцем вимоги про це, якщо інше не встановлено договором (ч. 1 ст. 1049 ЦКУ). Сторони можуть визначити графік погашення боргу, якщо позика повертатиметься частинами.

Можливе також дострокове повернення безпроцентної позики, якщо інше не встановлено договором (ч. 2 ст. 1049 ЦКУ). Тобто якщо в договорі позики не зазначено, що позичальник не має права повернути позику раніше строку, встановленого договором, то він може повернути її достроково.

Безповоротна фінансова допомога (позика) вважається поверненою позикодавцеві в момент зарахування грошової суми, що позичалася, на його банківський рахунок (ч. 3 ст. 1049 ЦКУ). Але у договорі можна передбачити також повернення позики шляхом внесення готівки у касу підприємства – позикодавця.

Договір позики є укладеним з моменту передання грошей (ст. 1046 ЦКУ).

Поворотна фіндопомога від ФОПа-єдинника юрособі - платнику податку на прибуток на 1 рік

Ситуація 1. ФОП- платник єдиного податку надає фінансову допомогу юридичній особі (платнику податку на прибуток). Строк надання допомоги – до 1 року.

Облік у позикодавця (ФОП) та податкові наслідки

Надана та повернута фіндопомога не відображається в облікових регістрах ФОПа – позикодавця.

Суми наданої допомоги не впливають на об’єкт оподаткування єдиним податком. Однак у разі неодноразового надання поворотної фіндопомоги існує ризик втрати статусу платника єдиного податку, оскільки ДПС вважає, що у такому разі є ознаки фінансового посередництва (лист ДПС від 03.03.2020 №887/6/99-00-04-02-02-06/ІПК). Суб’єкти господарювання, які здійснюють діяльність у сфері фінансового посередництва, не можуть бути платниками єдиного податку (пп. 6 пп. 291.5.1 ПКУ).

Облік у позичальника (юрособа) та податкові наслідки

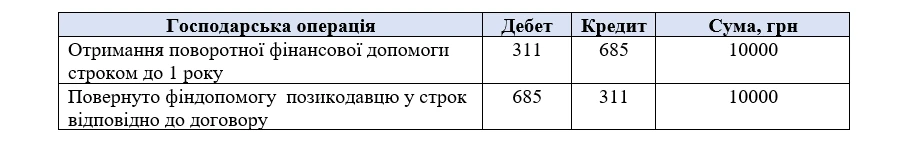

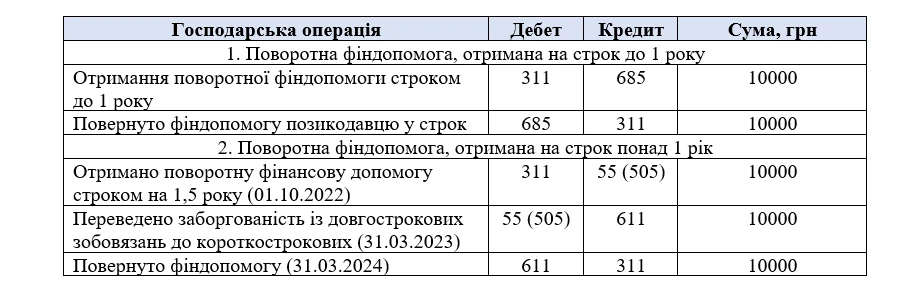

Сума поворотної фінансової допомоги є зобов’язанням (п. 4 Положення (стандарт) бухгалтерського обліку 11 «Зобов’язання», затвердженого наказом Мінфіну від 31.01.2000 №20; далі – НП(С)БО 11) і відображається за субрахунком 685 «Розрахунки з іншими кредиторами».

Сума допомоги не відображається, як дохід при отриманні (п. 5 Положення (стандарт) бухгалтерського обліку 15 «Дохід», затвердженого наказом Мінфіну від 29.11.99 №290; далі – НП(С)БО 15), а також не відображається, як витрати при поверненні (пп. 9.3 Положення (стандарт) бухгалтерського обліку 16 «Витрати», затвердженого наказом Мінфіну від 31.12.99 №318; далі – НП(С)БО 16).

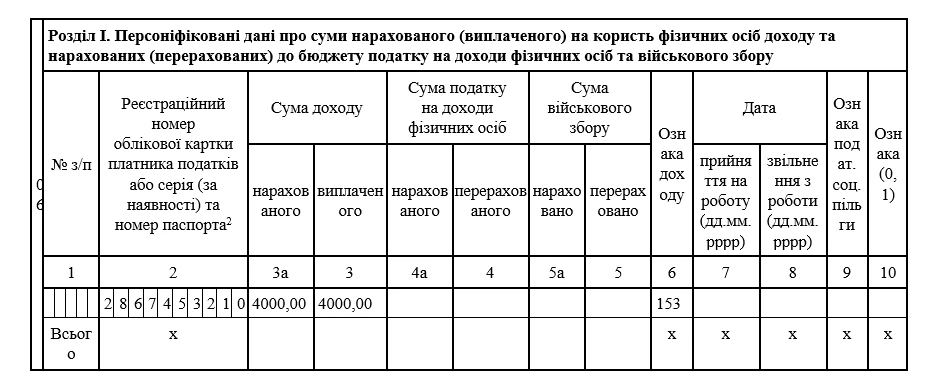

Основна сума поворотної фіндопомоги, яка повертається ФОПу юрособою, відображається у Додатку 4ДФ Податкового розрахунку з ознакою доходу «153» (ЗІР, категорія 103.25).

Облік операцій щодо короткострокової поворотної фіндопомоги у позичальника

Поворотна фіндопомога від ФОПа-єдинника юрособі - платнику податку на прибуток на строк більше року

Ситуація 2. ФОП (платник єдиного податку) надав фінансову допомогу юридичній особі (платнику податку на прибуток) на період понад 1 рік (з 01.10.2022 р. до 01.04.2024 р.).

Облік у позикодавця (ФОПа) та податкові наслідки

Надана та повернута фіндопомога не відображається в облікових реєстрах ФОПа - позикодавця.

Суми наданої допомоги не впливають на об’єкт оподаткування єдиним податком. Однак у разі неодноразового надання поворотної фіндопомоги існує ризик втрати статусу платника єдиного податку, оскільки ДПС вважає, що у такому разі є ознаки фінансового посередництва (лист ДПС від 03.03.2020 №887/6/99-00-04-02-02-06/ІПК).

Облік у позичальника (юрособа) та податкові наслідки

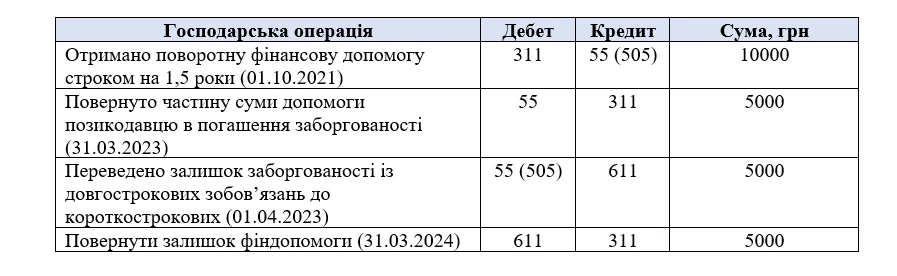

Довгострокову фіндопомогу обліковують на рахунку 55 «Інші довгострокові зобов’язання» або субрахунку 505 «Інші довгострокові позики в національній валюті». До поточних зобов’язань (субрахунок 611 «Поточна заборгованість за довгостроковими зобов’язаннями в національній валюті») довгострокова заборгованість щодо допомоги має бути переведена, якщо до її повернення залишається менше 12 місяців.

Довгострокова кредиторська заборгованість відображається у балансі за її теперішньою вартістю (п.12 Положення (стандарт) бухгалтерського обліку 10 «Дебіторська заборгованість», затверджене наказом Мінфіну від 08.10.99 р. № 237 (далі – НП(С)БО 10)). Для визначення теперішньої вартості заборгованості застосовується дисконтування.

Сума отриманої та повернутої допомоги не відображається ні в доходах, ні у витратах її отримувача. Коригування фінансового результату на суму отриманої поворотної фіндопомоги з метою сплати податку на прибуток в ПКУ не передбачено.

Основна сума поворотної фіндопомоги, яка повертається ФОП юрособою, відображається у Додатку 4ДФ Податкового розрахунку з ознакою доходу «153» (ЗІР, категорія 103.25).

Облік операцій щодо довгострокової поворотної фіндопомоги у позичальника

Поворотна фіндопомога від ФОПа-єдинника ФОПу-єдиннку

Ситуація 3. ФОП (платник єдиного податку) надає поворотну фінансову допомогу ФОП (платнику єдиного податку).

Облік у позикодавця і позичальника

ФОП – платники єдиного податку ведуть облік шляхом заповнення Книги обліку доходів (витрат) (пп.296.1 ПКУ). Відображення в Книзі сум наданої, отриманої та повернутої фіндопомоги не передбачено.

Податкові наслідки для позикодавця (ФОП-єдинника)

Суми наданої допомоги не впливають на об’єкт оподаткування єдиним податком. Однак у разі неодноразового надання поворотної фіндопомоги існує ризик втрати статусу платника єдиного податку, оскільки ДПС вважає, що у такому разі є ознаки фінансового посередництва (лист ДПС від 03.03.2020 №887/6/99-00-04-02-02-06/ІПК). Суб’єкти господарювання, які здійснюють діяльність у сфері фінансового посередництва, не можуть бути платниками єдиного податку (пп. 6 пп. 291.5.1 ПКУ).

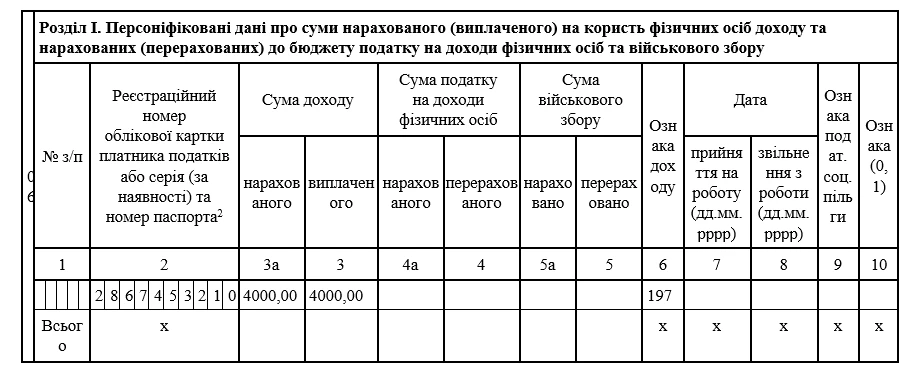

Основна сума поворотної фіндопомоги, яка надається приватному підприємцю, відображається у Додатку 4ДФ з ознакою доходу «197» (ЗІР, категорія 103.25). Сума допомоги вказується у графах 3а та 3, графи 4а, 4, 5а, 5 не заповнюються, адже ПДФО та військовий збір не утримується (див. зразок 1).

Повернення ФОПом суми допомоги позикодавець в 4ДФ не відображає.

Зразок 1

Податкові наслідки для позичальника (ФОП - платник єдиного податку)

Варіант 1: допомогу надано на період до 1 року.

Суми фінансової допомоги, наданої на поворотній основі, отриманої та поверненої протягом 12 календарних місяців з дня її отримання, не включаються до складу доходу платників єдиного податку третьої групи (пп. 3 п. 292.11 ПКУ).

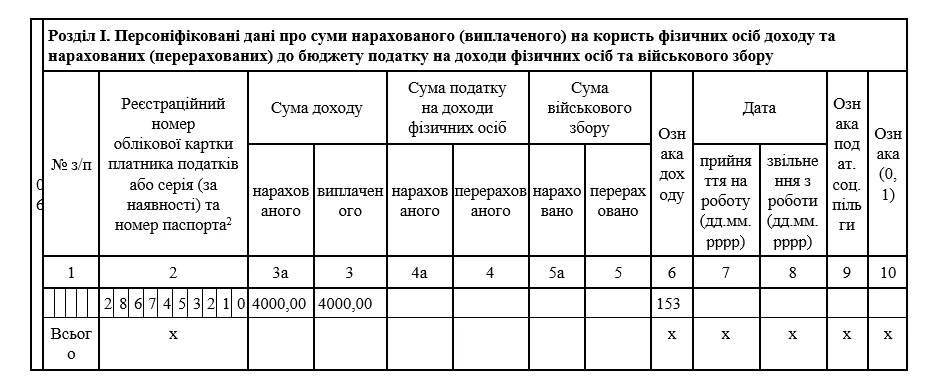

Основна сума поворотної фінансової допомоги, яка повертається фізичній особі – підприємцю, відображається у Додатку 4ДФ за ознакою доходу «153» (ЗІР, категорія 103.25). Тобто при поверненні допомоги позичальник має відобразити суму допомоги у Додатку 4ДФ (див. зразок 2).

Зразок 2

Сума допомоги, неповерненої платником єдиного податку протягом 12 календарних місяців з дня її отримання, включається до складу доходу такого платника наступного дня після закінчення 12 календарних місяців з дня отримання такої допомоги.

Варіант 2: допомогу надано на період, який перевищує 1 рік

Суми фінансової допомоги, наданої на поворотній основі і не поверненої протягом 12 календарних місяців з дня її отримання, включаються до складу доходу платників єдиного податку третьої групи (пп. 3 п. 292.11 ПКУ). У зв’язку із цим збільшується об’єкт оподаткування, а також існує ризик перевищення граничного розміру доходу, який дає право перебувати на відповідній групі платників єдиного податку.

Поворотна фіндопомога від фізособи (у т. ч. засновника) юридичні особі

Ситуація 4. Фізична особа (у т.ч. засновник) надає поворотну фінансову допомогу юридичній особі (платнику податку на прибуток або платнику єдиного податку).

Облік у позичальника (юрособа)

Строк надання допомоги – до 1 року. Сума поворотної фінансової допомоги є зобов’язанням (п. 4 НП(С)БО 11) і відображається за субрахунком 685 «Розрахунки з іншими кредиторами». Сума допомоги не відображається як доходи при отриманні (п. 5 НП(С)БО 15), а також не відображається як витрати при поверненні (пп. 9.3 НП(С)БО 16).

Строк надання допомоги – понад 1 рік. Довгострокову фіндопомогу обліковують на рахунку 55 «Інші довгострокові зобов’язання» або субрахунку 505 «Інші довгострокові позики в національній валюті».

До поточних зобов’язань (субрахунок 611 «Поточна заборгованість за довгостроковими зобов’язаннями в національній валюті») довгострокова заборгованість щодо допомоги має бути переведена, якщо до її повернення залишається менше 12 місяців.

Довгострокова кредиторська заборгованість відображається у балансі за її теперішньою вартістю (п. 12 НП(С)БО 10), для визначення якої застосовується дисконтування.

Податкові наслідки для позичальника (юрособа - платник податку на прибуток)

Сума отриманої та повернутої допомоги не відображається ні в доходах, ні у витратах її отримувача, і не впливає на фінансовий результат у бухобліку. Коригування фінансового результату на суму отриманої поворотної фіндопомоги з метою сплати податку на прибуток в ПКУ не передбачено.

Основна сума поворотної фіндопомоги, яка повертається фізособі, відображається у Додатку 4ДФ Податкового розрахунку з ознакою доходу «153» (ЗІР, категорія 103.25).

Отже юрособа-позичальник при поверненні допомоги має відобразити суму допомоги у Додатку 4ДФ (див. зразок 3).

Зразок 3

Податкові наслідки для позичальника (юрособа - платник єдиного податку)

Суми фінансової допомоги, отриманої на поворотній основі і не поверненої протягом 12 календарних місяців з дня її отримання, включається до складу доходу платника єдиного податку третьої групи (пп. 3 п. 292.11 ПКУ).

При перевищенні у податковому (звітному) кварталі граничного обсягу доходу, до суми перевищення застосовується подвійна ставка єдиного податку (пп. 1 пп. 293.5 ПКУ).

Перехід на загальну систему оподаткування обов’язковий, якщо протягом календарного року буде перевищено граничний обсяг доходу, передбачений для платників єдиного податку ІІІ групи. Перехід обов’язковий з першого числа місяця, наступного за податковим (звітним) кварталом, у якому відбулося таке перевищення (пп. 3 пп. 298.2.3 ПКУ).

Основна сума поворотної фіндопомоги, яка повертається фізособі, відображається у Додатку 4ДФ Податкового розрахунку з ознакою доходу «153» (див. зразок 3).

Облік операцій щодо поворотної фіндопомоги у позичальника

Податкові наслідки для позикодавця (фізособа, у т.ч. засновник)

Податкові наслідки, пов’язані безпосередньо з наданням поворотної фіндопомоги, у фізособи не виникають.

Безповоротна фінансова допомога: юридичні аспекти

Безповоротна фінансова допомога - це, зокрема:

- сума коштів, передана платнику податків згідно з договорами дарування, іншими подібними договорами або без укладення таких договорів;

- сума безнадійної заборгованості, відшкодована кредитору позичальником після списання такої безнадійної заборгованості;

- сума заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності (пп. 14.1.257 ПКУ).

Надання такої допомоги здійснюється як правило на підставі договору про надання безповоротної фінансової допомоги. За своєю суттю такий договір наближений до договору дарування.

За договором дарування одна сторона (дарувальник) передає або зобов'язується передати в майбутньому другій стороні (обдаровуваному) безоплатно майно (дарунок) у власність (ч. 1 ст. 717 ЦКУ). Дарунком можуть бути рухомі речі, в тому числі гроші та цінні папери (ч. 1 ст. 718 ЦКУ). Щодо таких видів дарунків в ЦКУ передбачено письмову форму договору, якщо вони мають особливу цінність (ч. 4 ст. 719 ЦКУ).

Письмова форма договору з нотаріальним посвідченням є обов’язковою у разі укладення фізичними особами між собою договору дарування валютних цінностей на суму, яка перевищує п'ятдесятикратний розмір неоподатковуваного мінімуму доходів громадян, тобто 850 грн. (ч.5 ст.719 ЦКУ). Така вимога стосується і приватних підприємців.

На підставі ч. 1 ст. 207 ЦКУ правочин вважається таким, що вчинений у письмовій формі, якщо його зміст зафіксований в одному або кількох документах (у тому числі електронних), у листах, телеграмах, якими обмінялися сторони.

Юридичні особи (господарські товариства) повинні врахувати вимоги ч. 3 ст. 720 ЦКУ, яка передбачає, що підприємницькі товариства можуть укладати договір дарування між собою, якщо право здійснювати дарування прямо встановлено установчим документом дарувальника.

Надання безповоротної фіндопомоги може також здійснюватися на підставі договору пожертви, до якого застосовуються положення про договір дарування, якщо інше не встановлено законом.

Предметом договору пожертви можуть бути зокрема гроші та цінні папери (ч. 1 ст. 729 ЦКУ). Відмінність цього договору від договору дарування полягає зокрема у тому, що надання пожертви здійснюється для досягнення певної мети, наперед обумовленої сторонами договору.

Безповоротна фіндопомога від юрособи або ФОПа-єдинника ФОПу-єдиннику

Ситуація 5. Юридична особа (платник єдиного податку або податку на прибуток) або ФОП (платник єдиного податку) надає безповоротну фінансову допомогу ФОП (платнику єдиного податку)

Облік у дарувальника (юрособа - платник єдиного податку або податку на прибуток, ФОП)

Облік у юридичної особи не залежить від статусу отримувача допомоги. У даній ситуацій він аналогічний обліку, описаному у ситуації 1.

Для дарувальника-ФОПа передбачено ведення обліку у Книзі (пп. 296.1 ПКУ). Надана фіндопомога не відображається у цій Книзі.

Податкові наслідки для дарувальника (юрособа – платник податку на прибуток)

Якщо платник податку на прибуток не застосовує податкові різниці, то безповоротна фіндопомога впливає на об’єкт оподаткування (тобто фінансовий результат) у загальному порядку, оскільки включається до витрат звітного періоду.

Для платників податку на прибуток, які застосовують податкові різниці, фінансовий результат податкового (звітного) періоду збільшується на суму перерахованої безповоротної фінансової допомоги особам, що є платниками єдиного податку (пп. 140.5.10 ПКУ).

Сума безповоротної фінансової допомоги, наданої фізичній особі - підприємцю (в т.ч. фізичній особі-підприємцю – платнику єдиного податку) не є доходом від провадження підприємницької діяльності такої особи. Тому дарувальник-податковий агент відображає її в Додатку 4ДФ за ознакою доходу «126» з нарахуванням і утриманням ПДФО та ВЗ (ЗІР, категорія 103.25).

Податкові наслідки з ПДВ не виникають.

Податкові наслідки для дарувальника (юрособа - платник єдиного податку)

При наданні допомоги податкові наслідки для дарувальника-платника єдиного податку не виникають.

Сума безповоротної фінансової допомоги, наданої фізичній особі - підприємцю (в т.ч. фізичній особі - підприємцю – платнику єдиного податку) не є доходом від провадження підприємницької діяльності такої особи. Тому дарувальник-податковий агент відображає її в Додатку 4ДФ за ознакою доходу «126» з нарахуванням і утриманням ПДФО та ВЗ (ЗІР, категорія 103.25).

Податкові наслідки з ПДВ не виникають.

Податкові наслідки для дарувальника (ФОП - платник єдиного податку)

Суми наданої допомоги не впливають на об’єкт оподаткування єдиним податком.

У Додатку 4ДФ Податкового розрахунку сума безповоротної фінансової допомоги, наданої фізичній особі – підприємцю, відображається з ознакою доходу «126».

Податкові наслідки для отримувача допомоги (ФОП - платник єдиного податку)

Сума отриманої безповоротної фінансової допомоги включається до доходу платника єдиного податку, як безоплатно отримані товари (роботи, послуги) згідно з письмовими договорами дарування та іншими письмовими договорами, за якими не передбачено грошової або іншої компенсації (п. 292.3 ПКУ).

Проте оскільки у даному випадку надана безповоротна фінансова допомога не є результатом від здійснення підприємницької діяльності ФОП, що проводиться у порядку та за правилами передбаченими законодавством для такої категорії осіб, то така сума допомоги оподатковується за нормами встановленими ПКУ для оподаткування доходів фізичних осіб як додаткове благо (ЗІР, категорія 103.25).

Джерело: 7еminar

Шаблони та зразки документів:

Договір про надання поворотної фінансової допомоги (позики) ФОПу

Договір безповоротної фінансової допомоги

Лист-прохання щодо безповоротної фінансової допомоги

Договір про надання поворотної фінансової допомоги

Додаткова угода про розірвання Договору про надання поворотної фінансової допомоги

Заява щодо способу повернення поворотної фінансової допомоги працівником

Договір про надання поворотної фінансової допомоги (від засновника)